近些年来,在阿里巴巴、京东等中国领先互联网企业相继赴美上市的浪潮下,加上美国良好的资本市场环境以及更加合理的估值,越来越多的中国企业选择赴美上市。据统计,今年以来,有上百家企业进入外国市场或处在准备阶段,其中互联网金融企业最为抢眼。继宜人贷,信而富上市后,趣店集团也在纽交所挂牌上市并大获成功。

11月3日,第四家在美上市的互联网金融平台和信贷公司将登陆纳斯达克市场,敲响纳斯达克开市钟。

新闻配图

和信贷成立于2014年3月,是一家快速增长的消费信贷平台,面向中国新兴中产阶级日渐增长的消费需求提供贷款。

招股说明书中显示,和信贷股票代码为“HX”,最少发行2727273股美国存托股票(ADS),最多8888888股,每股ADS代表1股普通股。同时,和信贷宣布,此次IPO发行价区间为每股ADS9美元至11美元,拟融资8000万美元。按照发行价区间上限和最高ADS发行量计算,和信贷最高融资9777.8万美元。此次上市募资的主要用途将用于风控系统的建设,反欺诈引擎开发、Fintech技术研发以及大数据、区块链的更大投入,最重点的是用户消费金融场景化的建设。

招股说明书中显示,由于中国信贷市场的不完善,消费信贷市场具有很大的拓展空间,尤其是新兴中产阶级日益增长的消费需求带来了巨大的市场机会,据估测,中国消费信贷市场在2020年将达到4.1万亿人民币。因此,和信贷的服务群体主要为中国“层次较低的大量人口”,用户年龄多为31-45岁,可支配资产6万-10万元,平均月收入为3000-7000元。在贷款额度方面,和信贷的贷款为平均在2-14万人民币区间内的中等规模贷款,占公司贷款总量的80%。官方显示,截至10月24日,和信贷累积交易额149亿,累积注册人数223万,共有144个第三方线下合作网点,遍布在21省4直辖市的103个城市,从线下获取借款者。

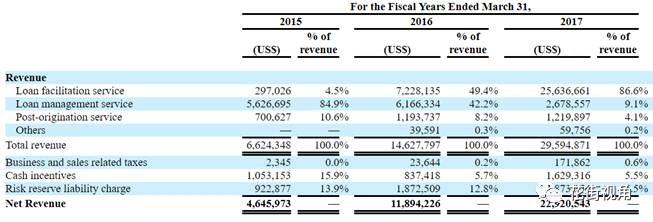

业绩方面在招股说明书中也可见提升迅猛,在截至2016年3月31日的这一财年,其营收为1189万美元,高于截至2015年3月31日这一财年的456万美元,同比增幅156%。在截至2017年3月31日的这一财年,其营收为2290万美元,同比增长92.7%。截至6月30日的2017年第二季度,公司总营收约为1511.3万美元,相比之下去年同期约为390.8万美元。在净利润方面,和信贷则由亏转盈:在截至2017年3月31日的这一财年,其净利润为857.1万美元,同比增长142.2%;在截至2016年3月31日的这一财年,净利润为353.8万美元。而截至2015年3月31日的这一财年为净亏损35万美元。在截至2016年6月30日和2017年6月30日的两个季度中,其净利润分别为130万美元和890万美元。

2015、2016、2017年和信贷的主要营收

和信贷的营收主要包括贷款撮合费(Loan facilitation revenue)、贷款管理费(Loan management revenue)和贷后服务费(Post-origination revenue)。

1.贷款撮合费用:是指面向借款人,根据其借款金额、期限、信用等级和其他条款,预先收取的费用,从公司运营至17年6月底,和信贷向借款人收取的该费用比率为其借款金额的2.7%-25.2%。

2.贷款管理费用:是指和信贷每月向担保贷款借款人收取的固定管理服务费用,和信贷为担保贷款借款人提供的服务包括抵押资产评估服务、信息服务和借款人帐户偿还清单管理,该费用是在贷款月服务费的基础之上收取的。

3.贷后服务费:在投资人获得的借款人利息收入之外,和信贷代向投资人收取的费用,用于补偿平台投资业务的便利开展。值得一提的是,该费用一定程度上具有了行业普遍意义上的风险准备金的性质。

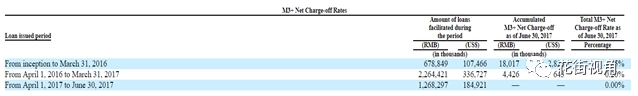

不良率方面,根据招股说明书披露,和信贷截至2016年3月底、2016年4月至2017年3月底、2017年4月至6月底的M3(60-90天)不良率分别为0.01%、0.63%、0.58%。M3+(90天及以上)的不良率分别为2.65%、0.2%、0%。

截图至招股说明书,和信贷不良率。

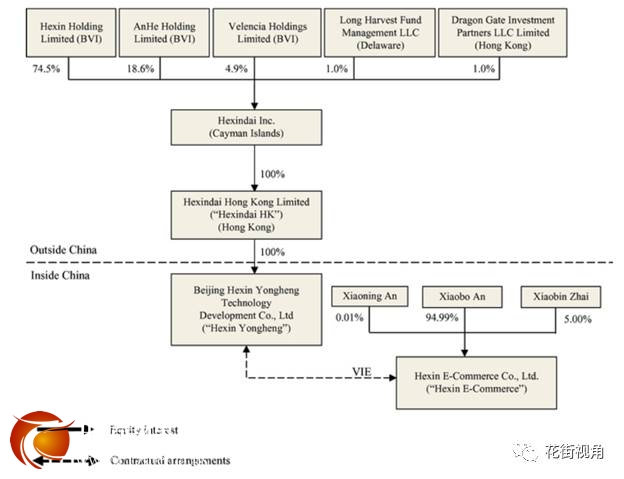

此次和信贷上市,采用了中概股常用的VIE结构,上市主体为和信贷开曼公司,该公司通过VIE协议控制了和信电子商务公司,由后者作为境内的运营主体。

和信贷的股权分布,截图自招股说明书

目前美国很多投资基金都对和信贷的上市给予厚望,在早期的投资中,美国投资基金Dragon Gate和Long Harvest已经参与,此次和信贷的在美融资也得到了美国资本市场的青睐,Starfields Capital、黑汞基金等美国很多投资基金都对和信贷的上市表示看好。

“趣店正式在美上市,开盘价34.35美元,较24美元的发行价上涨43%,趣店上市之后的暴涨迎来了一个中国互联网金融企业在美IPO的高潮,我们相信和信贷公司的上市也将给市场带来非常积极的意义”广泛参与IPO上市及投资的美国森宝投资基金执行董事梁霄对此表示乐观,我们欢迎更多的优秀中国企业登陆美国资本市场。

(图片来源于网络,文章版权属于原作者)

_1.png)